どうも!ひーやんです。

前回に引き続き、法人&節税絡みのブログとなります。

そうだ 出張旅費規程を作ろう

前回の記事で、物件状況現地確認の経費を法人で計上したいものの、節税面から考えると個人で計上した方が良いが、法人での管理実績も積んでおきたいと記載しました。

改めて、経費が5,000円かかった場合に、個人と法人で経費計上した時の節税効果は下記となります。

- 個人で計上する場合 約2,000円(5,000円×43%)

- 法人で計上する場合 約1,000円(5,000円×23%)

この差額の1,000円が惜しいのが、欲張りひーやんでございます。

そこで、物件状況現地確認を出張扱いとしたらどうだろう?と考えました。

出張旅費規程とは

法人の節税手法として有名な出張旅費規程ですが、ざっくりと、以下のような特徴があります

- 会社から社員へ支払った日当は経費として計上できる

- 社員の受け取った日当には税金(所得税・住民税)がかからない

- 出張扱いとする距離や、日当の金額は会社にて自由に決めることができる

例えば、日当の金額を5,000円とすると、法人では全額経費計上できるので、1,000円程度の節税効果(税率23%とした場合)を享受することができます。

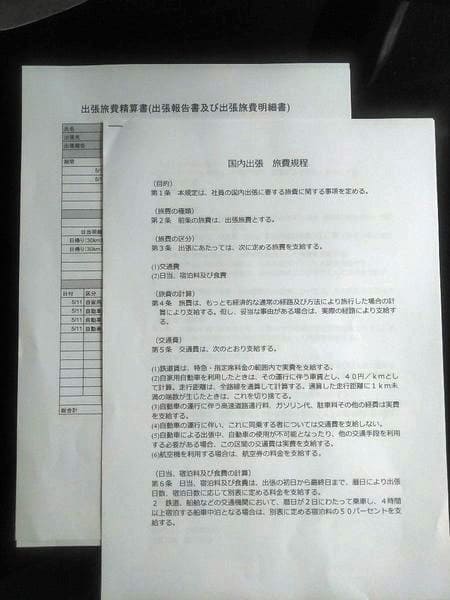

出張旅費規程を作ってみた

という事で、早速、出張旅費規程(国内出張)と出張旅費精算書(雛形)を作成してみました。

出張旅費精算書は出張の活動内容と合わせて、出張に伴う経費精算を行うための資料です。出張旅費精算書は都度、出張のタイミングで作成し、会社に提出しておく事で、税務調査による否認リスクを低減することができます。

今回、私が出張旅費規程に盛り込んだ節税ポイントは以下です。

- 日当は日帰り(近接地出張)と宿泊(普通出張)でわけた

- 出張地までの距離が規定に満たない場合も、4時間以上を要する出張の場合は日当の半分を支給する

- 昼食手当、夕食手当を支給する

- 自家用車を使う場合は、運行に伴う車賃を経費として支給する

ちなみに出張旅費規定は会社が自由に決める事ができます。

例えば

「勤務場所より1km以上を出張として扱い、日当は5万円 とし、昼食代を2万円、夕食代を3万円支給。自家用車を使った出張だったので経費として100m毎に1万円の車賃を社員に支払う」

という出張旅費規程も作れます。

ただ、いくら会社が出張旅費規程を自由に決める事ができるとはいえ、「相場」というものがあります。前述のような大胆な出張旅費規程を作ってしまうと、税務調査で一発アウトです。

では、出張旅費規程として盛り込んでも問題がない範囲の数値を調べると、以下の通りです。

- 出張扱いとする距離は片道40km。

- 日当は8,000円。

- 昼食代は1,500円。夕食代は2,000円

まとめ

今回は竣工後アパートの現況確認の経費をできるだけ節税したい思いから出張旅費規程を作成する事にしましたが、そもそも、節税のために無駄に経費を使うのは元の木阿弥です。

あくまで、使わざるを得ない費用を節税効果が高い方法で経費計上していくことに、頭を使っていきたいと思います。

(*^ー゚)b