どうも!ひーやん@サラリーマン不動産投資実践ブロガーです。

夏風邪の影響か、食事の何かがまずかったのか、目眩と吐き気、喉の痛みが激しいため、本業で休暇を頂いてしまいました(*´ω`*)

午後になり、少し体調も回復してきたので、ブログ執筆に勤しみたいと思います。

今回も葛飾AP体験記の続きとなります。

本審査申込途中の逡巡

家賃査定も取得できたので、きらぼし銀行へ本審査の申し込みをする事にしました。

仮審査の時に比べて収益性もアップしているので、本審査の申し込みでNGになる事は、まずありません。

スラスラと本審査の申込書に筆を走らせていると、一箇所だけ逡巡する記入欄がありました。

赤井誠さんにインスパイアされて

仮審査のタイミングでは「団信無し」「妻との連帯債務」を条件として申込みを行いました。

※「団信無し」「妻との連帯債務」で申し込みをした経緯と、仮審査の結果は以下ブログを参照下さい。

妻との連帯債務とした理由としては、所得分散による所得税の節税と将来的に事業規模になった時に、夫婦揃って青色申告ができるようにするためです。

このような考えを、不動産投資ペーペーのワタクシひーやんが思いつくわけもなく、以下の赤井誠さんの本を読んで、知りました。先輩大家さんの体験談を読む事は、血肉になるのでお薦めです。

過去に、赤井誠さんの著書の所感をまとめていますので、興味ある方はどうぞ。

赤井誠さんの著書「めざせ!満室経営 本気ではじめる不動産投資」の連帯債務について記載されている該当箇所を抜粋すると、以下の通りです。

私はすべての融資において、妻を連帯債務者として融資を受け、持分を1:1にしています。

そうすることで、不動産収入を収入のほとんどない妻に半分移し、さらに2人とも青色申告者になることで大幅な節税を行っています。

この本を読んで、仮審査のタイミングでは私と妻の持分を1:1として申し込みをしましたが、本審査の書類を書いている最中、持分比率をもっと妻に寄せる事ができたら、より節税になるのではないか?と思い至りました。

持分比率による節税効果

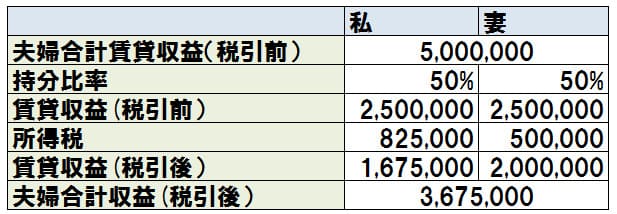

基本的には持分比率に応じて、賃貸収益も分配していきます。

私の所得税は33%、妻の所得税は20%なので、単純に考えると、できるだけ持分は妻に寄せた方が節税になります。

ここでは、課税対象となる年間の賃料収益が500万円と仮定して、税引後収益金額を出してみます。

※所得税控除額は簡易化のために割愛しています。

持分比率 私:妻=100%:0%の場合

持分比率 私:妻=50%:50%の場合

持分比率 私:妻=0%:100%の場合

結論

やはり、できるだけ妻に所得を寄せた方が税引後の賃貸収益額は上がります(〃∇〃)

さすがに、妻に100%持分を寄せる事は無理にしても、どれだけ妻に持分を寄せる事ができるのかは、きらぼし銀行に確認してみる価値がありそうです。

(次回へ続きます♪)