今回はアパートローンを個人で借り入れする場合に、団信をつけるべきかどうかを検討した結果を、記事に整理してみました。

そもそも団信の選択肢が発生している理由

私の場合は個人で借り入れしてしまうと所得税が33%もかかってしまいますが、法人で借り入れすると所得税が15%に抑えられます。

法人の場合は法人住民税や税理士費用等が追加でかかってしまいすので、一概に所得税率だけでのコスト比較はできませんが、個人属性に依存しない規模拡大を見据えて、1棟目から法人での賃貸経営を進めようと考えていました。

※その時の記事が以下です。

但し、●千代銀行のアパートローンは法人向け融資はしてくれませんので、止む無く、個人での借り入れをする事になった結果、団信の選択肢が与えられています。ただ、そもそも法人向け融資の場合は「団信」という考え方そのものがありません。

住宅ローンの借入時は団信はつけて当然なのですが、収益物件については団信をつける必要はあるのでしょうか?

団信をつける理由

団信をつける理由はずばり

私が死亡した後に、法定相続人である妻がローン返済をできなくなる事を防ぐため

となります。これは住宅ローンについては全くもって当てはまりますが、アパートローンの場合はどうでしょう?

アパートローンの場合は、もし私が死亡したとしても賃料収入は継続しますので、妻がローン返済に苦しむ事もありません。

なので、団信はつける必然性は無いように思えます。

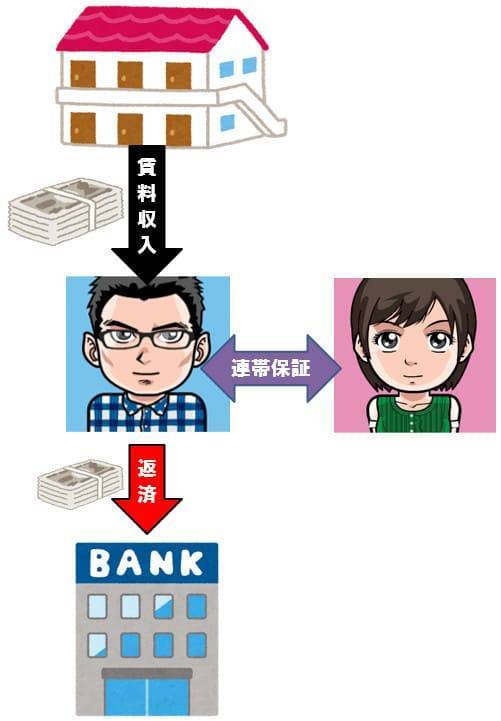

連帯保証人と連帯債務者のどちらが良い?

団信をつけないとなると、連帯保証人か連帯債務者をつける必要があります。ちなみに連帯保証人、連帯債務者の違いは下記です。

連帯保証人:借主の返済が滞った場合に、はじめて借入先から返済要求を受ける立場。

連帯債務者:主たる債務者と連帯して債務を負っている者。借入金もそれぞれで返済していく。

妻を連帯保証人として借り入れした場合

妻を連帯保証人として借り入れした場合を考えてみます。ローンの金利分や経費を差し引いた賃料収入月額が30万円だとすると。借主の私が全ての賃料収入を受け取る事になります。

賃料収入には私の所得税率がかかるため

30万円×33%≒10万円

が税金となります。

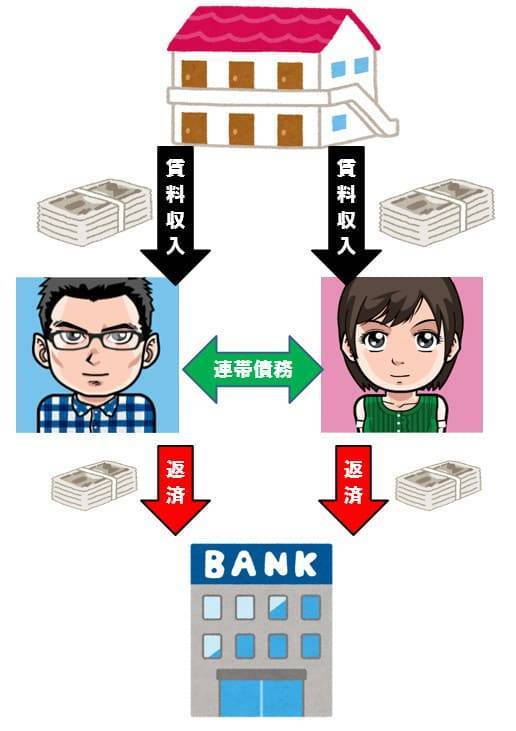

妻を連帯債務者として借り入れした場合

連帯債務の場合、アパート・土地の持ち分に応じて、賃料収入を分配しローン返済を行います。

ローンの金利分や経費を差し引いた賃料収入月額が30万円とし、私と妻で1:1の持ち分比率で連帯債務での借り入れをした場合を例にとると、私が15万円、妻が15万円の収入となります。

私の妻はパートなので、所得税が10%となります。

私の所得税:15万円×33%≒5万千円

妻の所得税:15万円×10%≒1万5千円

よって、合計で6万5千円の税金となります。

連帯保証人の場合に比べると月間3万5千円の節税。年間では42万円もの節税となります。

所得が少ない妻に所得分散する事でかなりの節税効果が見込めます。

相続税って大丈夫?

連帯保証、連帯債務のいずれにせよ、私が死亡した場合は法定相続人である妻に土地・建物が相続されます。

「相続」といえば「相続税」です。相続した土地・建物の相続税はいくらかかるのでしょうか?

相続時の土地の評価額

アパートが建っている土地は、「貸家建付地」となるため、土地の評価額を大幅に減らす事ができます。土地の評価額計算は以下となります。

相続税評価額×(1-借地権割合×借家権割合×賃貸割合(入居率))

葛飾物件を例にとると、土地は有効面積が105平米で相続税路線価が18万円のため、相続税評価額は1890万円となります。相続税路線価上の借地権割合は60%で借家権割合は一律30%となります。賃貸割合は100%(満室経営)とします。

計算式に当てはめた結果の土地の評価額は

1890万円×(1-0.6×0.3×1.0)≒1550万円

となります。取得価格が3950万円なので、大幅(半値以下)に評価額は下がります。

相続時の建物の評価額

相続時の建物の評価額は固定資産税評価額となりますので、取得価格のざっくり60%となります。葛飾物件の建物価格を4600万円とした場合、2760万円が評価額となります。

相続税の計算

相続時評価額=土地(1550万円)+建物(2760万円)=4310万円になりますが、相続時評価額からはローン残債を控除する事ができます。

フルローンだと土地が3950万円+建物が4600万円=8550万円の借り入れとなるので、相続時評価額は実質0円(むしろマイナス)となり、相続税を支払う必要もありません。

では、団信をつけて相続時にローン残債が0円になった場合はどうなるでしょう?

相続税率は評価額によって決まってきますが、今回の例では

4310万円×20%(相続税率)―200万円(控除額)≒660万円

を相続税として支払う必要が出てきてしまいます。

なので、団信をつけなければ相続税が0円。団信をつけたら、むしろ相続税が660万円かかってしまう、という結果になりました。

団信をつけていた場合、土地・建物がローン残債無しでまるまる手に入りますが、一時的な相続税の支払いが発生してしまいます。

団信つけますか?つけませんか?

色々と検討しましたが

結局

団信つけますか?

団信つけませんか?

団信つけまーーーーー

・

・

・

・

・

・

せん!!

個人でアパートローンを借り入れをする場合は、以下の理由より団信無しで連帯債務者を妻として借り入れする方針に決定しました。

- 金利が安くなる(0.3%)

- 妻と所得分散での節税となる

- 長期保有(10年以上の保有)をするつもりもない

- 私が死亡しても、妻がローン残債を払えない事態には陥らない

- 私が死亡しても、突発的な相続税も払う必要が無い

今回整理して、副次的にわかった事ですが、アパートが相続税対策にいかに良いかが理解できました。相続税評価額は実勢価格のざっくり半分になるのですね。

現金で相続するより、アパートにして相続した方が、相続税もかなり抑える事ができるのかぁ、、、、勉強になりました。

あー、、長かった。。。

次回、葛飾物件の不動産体験記の続きとなります(*^^*)